di Giulio Andreani e Angelo Tubelli

1. Premessa

Il comma 1 dell’art. 182-ter della legge fallimentare, dopo aver previsto che mediante la proposta di transazione fiscale formulata nell’ambito di un concordato preventivo i contribuenti possono proporre il pagamento parziale di tutti i crediti tributari, impone (al secondo periodo) il cosiddetto “divieto di trattamento deteriore dei crediti tributari ”, stabilendo che “se il credito tributario o contributivo è assistito da privilegio, la percentuale, i tempi di pagamento e le eventuali garanzie non possono essere inferiori o meno vantaggiosi rispetto a quelli offerti ai creditori che hanno un grado di privilegio inferiore o a quelli che hanno una posizione giuridica e interessi economici omogenei a quelli delle agenzie e degli enti gestori di forme di previdenza e assistenza obbligatorie; se il credito tributario o contributivo ha natura chirografaria, il trattamento non può essere differenziato rispetto a quello degli altri creditori chirografari ovvero, nel caso di suddivisione in classi, dei creditori rispetto ai quali è previsto un trattamento più favorevole”.

L’applicazione di detto divieto presenta invero non poche problematiche con riferimento ai criteri da seguire per operare il raffronto da esso discendente tra i crediti erariali e i crediti di rango inferiore rispetto a quelli tributari[1].

2. Il divieto di trattamento deteriore nel concordato preventivo

Il divieto di trattamento deteriore del credito tributario è previsto, come detto, dal comma 1 dell’art. 182-ter, che disciplina la transazione nel concordato preventivo, ed è quindi del tutto pacifico che esso trova applicazione nell’ambito di tale procedura. Occorre tuttavia stabilire soluzione quali sono i criteri da impiegare per verificare la conformità del trattamento del credito tributario (o previdenziale) al predetto principio.

Giova rilevare al riguardo che le disposizioni sopra citate sono interpretate come espressa deroga al divieto di alterazione della graduatoria dei privilegi (ovverosia dell’ordine delle cause di prelazione sancito dagli artt. 2777 e 2778 c.c.) da quella parte della dottrina sostenitrice della “tesi della priorità assoluta”, secondo la quale, nell’ipotesi di pagamento parziale dei creditori privilegiati ex art. 160, comma 2, l.f., non sarebbe legittimo dare luogo al pagamento di un creditore di grado successivo prima di avere integralmente soddisfatto quelli con collocazione precedente: in base a questo indirizzo, infatti, con il secondo periodo del comma 1 dell’art. 182-ter il legislatore avrebbe inteso ammettere il pagamento (parziale) di crediti assistiti da un grado di privilegio successivo a quello che assiste il credito tributario, a condizione tuttavia che il trattamento riservato a quest’ultimo non sia deteriore rispetto a quello offerto ai crediti privilegiati di grado successivo .

Da parte di chi aderisce alla “tesi della priorità relativa” la condizione imposta nel secondo periodo del comma 1 è invece vista come conferma, in caso di incapienza dell’attivo, della possibilità generale (discendente dal comma 2 dell’art. 160 l.f.) di soddisfare un creditore di grado successivo anche senza avere integralmente soddisfatto quelli con collocazione precedente, a patto che questi ricevano comunque un miglior soddisfacimento.

Ad ogni modo, in entrambi i casi il trattamento proposto al credito tributario (o previdenziale) privilegiato va confrontato con quello offerto ai crediti di diversa natura assistiti da un grado di privilegio che si collocano in una posizione posteriore secondo l’ordine dettato dagli artt. 2777 e 2778 c.c.

Ciò posto, con riguardo al concordato preventivo, nell’ambito del quale il soddisfacimento dei creditori deve rispettare le cause di prelazione, la questione che si pone è se il suddetto confronto debba essere operato: (a) avendo riguardo alla soddisfazione proposta con riferimento all’intero ammontare dei credit tributari, rispetto alla soddisfazione complessivamente offerta a ciascun creditore di grado posteriore, oppure, in presenza di una pluralità di crediti tributari privilegiati di ordine diverso e/o anche di crediti tributari chirografari (b) con riferimento a ciascuna singola componente del credito tributario (tributo, sanzione, interessi) ovvero (c) con riferimento all’insieme delle componenti del credito (tributo, sanzioni, interessi) che godono unitariamente di un unico grado di prelazione.

Invero il privilegio costituisce una qualità del credito (e non del creditore), in quanto ai sensi dell’art. 2745 c.c. “… è accordato dalla legge in considerazione della causa del credito”: Il legislatore ha dunque ritenuto taluni crediti meritevoli di una tutela particolare attribuendo loro una causa di prelazione e disponendo quindi che in sede esecutiva, in deroga alla “par condicio creditorum”, essi siano preferiti ai crediti che ne sono privi. La particolare natura del singolo credito munito di prelazione è assunta dal legislatore anche a base della risoluzione del conflitto tra una pluralità di crediti privilegiati, poiché è ad essa che guardano i criteri dettati dagli artt. 2777 e ss. del codice civile nello stabilire l’ordine dei privilegi, restando irrilevante in proposito il momento in cui sono sorti.

In presenza di una pluralità di crediti tributari privilegiati di diverso grado la verifica del rispetto del divieto di “trattamento deteriore” va perciò effettuata – nel concordato preventivo – credito per credito in base alla rispettiva graduazione, vale a dire raffrontando il trattamento offerto – per esempio – ai crediti tributari privilegiati collocati al grado settimo (attribuito alle imposte indirette) a quello riservato ai crediti di grado ottavo o successivi. In questo senso, peraltro, si sono espressi i giudici di merito chiamati a verificare il rispetto di detto divieto in relazione alla proposta di transazione fiscale presentata nel concordato preventivo, nonché l’Agenzia delle Entrate nel par. 5.2 della circolare n. 16/E/2018 (secondo cui il rispetto del divieto di trattamento deteriore del credito tributario comporta il confronto con quello offerto agli altri creditori “in funzione della qualità del credito”).

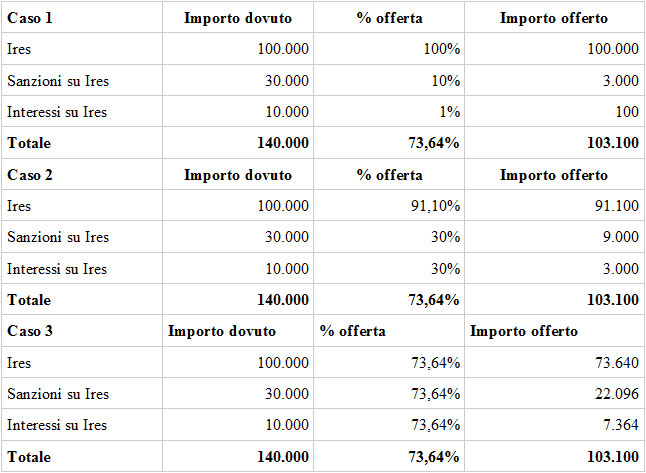

È quindi da escludere che il divieto di trattamento deteriore debba essere applicato – nel concordato preventivo – sulla base del criterio poc’anzi indicato sotto la lettera (a); ciò chiarito, resta da stabilire se il criterio da adottare sia quello ivi esposto sub (b) o sub (c), i cui effetti sono assai diversi, come risulta dall’esemplificazione seguente, che prende in considerazione i diversi componenti del credito tributario originato dal mancato pagamento dell’Ires (imposta, relativa sanzione e relativi interessi), collocato nel diciottesimo grado dall’articolo 2778 c.c., afferente i crediti per tributi diretti:

Più precisamente la questione che si pone è se, ai fini della verifica del rispetto del divieto di trattamento deteriore, (i) rilevi unicamente la percentuale di soddisfazione complessivamente offerta (73,64%), considerando unitariamente l’intero credito assistito dal medesimo grado di prelazione oppure (ii) la più bassa tra le percentuali proposte, assumendo distintamente rilevanza ciascun singolo componente del credito.

Se fosse corretta l’ipotesi sub (i), il divieto di trattamento deteriore risulterebbe rispettato se la proposta concordataria prevedesse, per i crediti privilegiati aventi un grado inferiore ovvero per i crediti chirografari, una percentuale di soddisfazione non superiore al 73,64% (in tutti e tre i casi sopra ipotizzati); se invece fosse considerata corretta l’ipotesi sub (ii), ai crediti privilegiati di grado inferiore, ovvero ai crediti chirografari, non potrebbe essere offerta una percentuale di soddisfazione superiore all’1% nel caso 1, al 30% nel caso 2 e al 73,64% nel caso 3.

È evidente che, nei tre casi considerati nell’esempio che precede, il soddisfacimento del credito inerente all’Ires e ai suoi accessori è il medesimo, indipendentemente dal diverso tasso di soddisfacimento dei tre componenti di tale credito di volta in volta generato; sarebbe pertanto privo di fondamento logico e teleologico rispetto alla funzione del divieto di cui trattasi farne discendere effetti diversi circa il rispetto di tale divieto, come accadrebbe se, in presenza – ad esempio – del pagamento di crediti privilegiati di rango inferiore nella misura del 40%, si ritenesse violato tale principio nel primo e nel secondo caso, posto che sanzioni e interessi sono in tali ipotesi soddisfatti in misura inferiore a quella del 40%, e non se ne rinvenisse invece alcuna violazione nel terzo caso, posto che, in quest’ultima ipotesi, il pagamento del 40% sarebbe comunque inferiore a quello del 73,64% offerto tanto per il tributo quanto per le sanzioni e gli interessi a esso inerenti. In altri termini, l’attribuzione di percentuali di soddisfacimento diverse ai differenti componenti del credito tributario che godono del medesimo ordine di prelazione attiene al profilo “estetico” della proposta di transazione fiscale (in considerazione del fatto che una proposta che prevede il pagamento integrale del tributo e l’azzeramento di sanzioni e interessi appare meno radicale di una che contempli una falcidia anche del tributo, a parità di somma complessivamente offerta), ma non incide sulla sostanza della stessa, che è ciò che deve rilevare ai fini del confronto e del giudizio di cui trattasi.

Né pare che a diversa conclusione possa pervenirsi per effetto del disposto dell’art. 2782 c.c., secondo cui “I crediti egualmente privilegiati concorrono tra loro in proporzione del rispettivo importo”, la quale suona invece da conferma a quanto testé affermato, indipendentemente dal soddisfacimento nominale di ciascuna delle varie componenti del credito. Inoltre, se la tesi corretta fosse quella indicata sub (ii) le percentuali di soddisfazione da riservare ai creditori con privilegio di grado inferiore o chirografari risulterebbero irrimediabilmente influenzate dalla diversificazione della percentuale di soddisfazione offerta a crediti tributari di pari grado, con conseguente riflesso sull’ammissibilità della proposta. Se così fosse, finirebbero per risultare improcedibili – nonostante il dimostrato miglior soddisfacimento sostanziale dei crediti tributari (o contributivi) e la comprovata convenienza del trattamento del credito erariale offerto rispetto all’alternativa liquidatoria – le proposte di transazione aventi ad oggetto una pluralità di crediti tributari privilegiati di eguale graduazione, che prevedano (ed esclusivamente in quanto prevedano) un trattamento diversificato all’interno di tali crediti, (solo) apparentemente deteriore per alcuni di essi (per esempio i crediti per interessi o per sanzioni) rispetto a quello riservato ad altri crediti, all’unico scopo di dare maggior risalto alle somme da versare a titolo di tributo vero e proprio. Se così fosse, dunque, ne discenderebbe l’assurdo obbligo di riconoscere ai creditori titolari di crediti chirografari una percentuale di soddisfazione non superiore all’1% nel caso 1 o non superiore al 30% nel caso 2, nonostante all’Erario sia nel complesso offerta – relativamente all’intero credito de quo – una percentuale di soddisfazione effettiva pari al 73,64%, ampiamente superiore a quella offerta ai creditori di rango inferiore. Una simile condotta si porrebbe a ben vedere in netto contrasto con la ratio dello stesso principio del divieto di trattamento deteriore dei crediti erariali.

Per ragioni di carattere logico e teleologico, quindi, costituisce corretta applicazione del predetto principio “l’aggregazione”, ai fini del confronto richiesto dal secondo periodo del comma 1 dell’art. 182-ter, dei crediti tributari “per grado di privilegio”, dando conseguentemente rilevanza alla percentuale ponderata di soddisfacimento complessivamente riservata a ciascun grado di prelazione (anziché a quella formalmente proposta, per lo più per ragioni “estetiche” con riferimento a ciascun componente del credito) . Se così non fosse, si giungerebbe alla situazione paradossale per cui una proposta di transazione fiscale fondata su una ripartizione “interna” secondo le percentuali indicate nei casi sub 1 e 2, la cui accettazione da parte dell’Agenzia delle entrate risulti economicamente conveniente rispetto all’ipotesi della liquidazione, dovrebbe essere respinta, poiché potrebbe essere approvata unicamente una proposta che contempli una ripartizione delle risorse disponibili perfettamente proporzionale, secondo le percentuali indicate nel caso sub 3.

Per evitare equivoci potrebbe essere opportuno precisare espressamente, nella proposta di transazione fiscale, che la percentuale che il debitore intende effettivamente offrire all’erario, con riguardo ai crediti di natura tributaria aventi il medesimo ordine di prelazione (nell’esemplificazione il diciottesimo), è costituita dalla percentuale di soddisfazione complessiva (nell’esemplificazione pari al 73,64%), al di là della diversa suddivisione delle somme da pagare tra tributo, sanzioni e interessi ivi prevista; fermo restando che l’assenza di una simile clausola chiarificatrice non dovrebbe tuttavia consentire di giungere a diverse conclusioni.

Il medesimo criterio deve essere applicato con riguardo al credito avente ad oggetto l’Iva, il cui trattamento (per le medesime ragioni sopra esposte) va considerato unitariamente a quello relativo alle sanzioni e agli interessi a esso inerenti, godendo essi del medesimo grado di privilegio e determinandosi quindi una percentuale ponderata di soddisfacimento dell’intero credito così determinato.

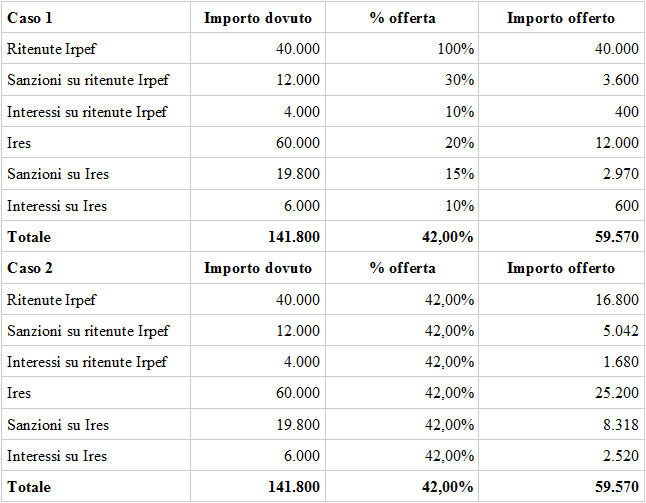

Tuttavia, poiché i crediti relativi alle imposte dirette possono riguardare una pluralità di tributi di pari rango (Ires,e Irpef, incluse quindi le ritenute Irpef, oltre all’Irap), resta da chiedersi se il suddetto criterio deve essere applicato distintamente per tributo (e accessori) o cumulativamente per tutti i crediti aventi il medesimo grado di prelazione.

Si consideri, al riguardo, l’esemplificazione numerica che segue con riferimento alla presenza di crediti aventi ad oggetto le ritenute operate e non versate a titolo di Irpef e l’Ires, con i relativi accessori, tutti collocati nel medesimo grado diciottesimo dall’articolo 2778 c.c.:

Per le medesime ragioni dapprima esposte è da ritenersi che occorra considerare unitariamente non ogni singolo tributo, unitamente alle sanzioni e agli interessi a esso corrispondenti, ma complessivamente l’imposta sul reddito delle persone giuridiche e l’imposta sul reddito delle persone fisiche (e dunque le somme dovute a seguito del mancato versamento delle ritenute afferenti tale tributo), oltre all’Irap, nonché le sanzioni e gli interessi relativi a tali imposte, essendo detti componenti tutti assistiti dal medesimo grado 18° di prelazione. La percentuale di soddisfacimento da considerare, per verificare il rispetto del divieto di trattamento deteriore, è infatti quella costituita dalla media ponderata applicata all’ammontare complessivo dei crediti tributari di pari graduazione.

Peraltro, quando la proposta di transazione fiscale è presentata nell’ambito del concordato preventivo, tende di fatto a perdere rilievo pratico la distinzione fra questi ultimi due criteri, vale a dire la questione concernente l’eventuale ripartizione “interna” della percentuale di soddisfazione in caso di compresenza di una pluralità di componenti (tributo, sanzioni e interessi) del medesimo credito tributario (ad esempio del credito relativo all’Irpef) muniti di privilegio di pari grado, poiché, in considerazione della necessità di rispettare – nel concordato – l’ordine delle cause di prelazione, il piano concordatario e la connessa proposta di transazione fiscale prevedono generalmente per tali componenti la medesima percentuale di soddisfazione.

La distinzione fra i criteri sopra indicati sub (b) e (c) conserva invece tutta la sua rilevanza pratica, oltre che comunque in generale sotto il profilo teorico, nell’ambito dell’accordo di ristrutturazione, con gli effetti che verranno esposti trattando dell’applicazione del divieto di cui trattasi in tale ambito, posto che in questo caso le componenti del medesimo credito vengono non di rado soddisfatte in misura diversa, a seguito della trattativa che (molto più che nel concordato) si innesta tra contribuente e amministrazione finanziaria per ragioni che perciò abbiamo dapprima definito “estetiche” (talvolta l’Agenzia delle Entrate preferisce infatti concentrare la falcidia dei propri crediti – a parità della somma complessivamente offertale – su sanzioni e interessi, limitando quella relativa ai tributi).

3. L’estensione del divieto di trattamento deteriore negli accordi di ristrutturazione dei debiti

Con riferimento alla proposta di transazione fiscale presentata nel corso delle trattative che precedono la stipula degli accordi ristrutturazione dei debiti di cui all’art. 182-bis, la prima questione di cui l’interprete deve farsi carico riguarda l’applicabilità, o meno, del divieto di trattamento deteriore, sancito dal secondo periodo del comma 1 dell’art. 182-ter, anche in detto ambito.

Infatti il comma 5 del citato art. 182-ter prevede che il debitore può presentare “la proposta di cui al comma 1”, vale a dire la proposta di trattamento dei crediti tributari, anche nell’ambito degli accordi di ristrutturazione dei debiti ex art. 182-bis, ma da tale laconica previsione non discende necessariamente che il rinvio al comma 1 debba essere inteso come riferito all’intera disciplina della transazione fiscale prevista da tale norma con riguardo al concordato preventivo, potendo esso voler semplicemente disporre che la proposta di transazione può essere formulata anche nell’ambito dell’accordo di ristrutturazione dei debiti senza dover tuttavia applicare tutte le disposizioni previste dal citato comma 1 in relazione al concordato; ovvero potendo esso voler disporre che, pur trovando tali disposizioni applicazione anche in questo diverso contesto, devono essere adattate ai diversi principi cui questo istituto è informato[2]. Ciò in considerazione, in particolare, del fatto che la regolazione dei rapporti creditori/debitori che interviene nell’ambito di tali accordi ha un contenuto potenzialmente libero, non soggetto al rispetto delle cause di prelazione.

Tuttavia secondo l’Agenzia delle Entrate il richiamo “al comma 1” presente nel comma 5 dell’art. 182-ter è da intendersi riferito a tutte le previsioni di cui a tale comma 1, alle quali dovrebbe quindi essere informata la formulazione della relativa proposta di transazione fiscale, per il che il debitore sarebbe tenuto a rispettare i medesimi vincoli sanciti nel comma 1 dell’art. 182-ter con riguardo al concordato preventivo, con la conseguenza che tale proposta:

- può prevedere il pagamento, parziale o anche dilazionato, dei tributi e dei relativi accessori amministrati dalle agenzie fiscali;

- deve però offrire, per i crediti tributari assistiti da privilegio, una percentuale, tempi di pagamento ed eventuali garanzie in misura non deteriore rispetto a quanto viene offerto ai creditori titolari di crediti con un grado di privilegio inferiore o a quelli aventi una posizione giuridica e interessi economici omogenei ai crediti delle agenzie fiscali;

- deve offrire, per i crediti tributari aventi natura chirografaria, un trattamento non differenziato rispetto a quello degli altri creditori chirografari oppure, in caso di trattamento differenziato tra i diversi creditori, quello più favorevole;

- l’attestazione richiesta al professionista dall’art. 182-bis, circa l’attuabilità della previsione concernente il regolare pagamento dei creditori rimasti estranei all’accordo, tuttavia, “deve inerire anche alla convenienza del trattamento proposto rispetto alle alternative concretamente praticabili; tale punto costituisce oggetto di specifica valutazione da parte del tribunale”, alla luce della specifica disposizione presente nel citato comma dell’art. 182-ter, che supera la “corrispondente” norma prevista dal comma 1 del medesimo articolo.

La tesi dell’Agenzia delle Entrate ha trovato conferme in dottrina[3], ove è stato affermato che, pur essendo l’accordo di ristrutturazione dei debiti imperniato sul principio dell’autonomia negoziale (e non sul rispetto della cause di prelazione), l’autonomia dei rappresentanti dell’Amministrazione finanziaria troverebbe un limite oggettivo nelle previsioni contenute nell’art. 182-ter, come sarebbe avvalorato (sotto il profilo testuale) dall’incipit del comma 5 dell’art. 182-ter, il quale non avrebbe semplicemente lo scopo di estendere la possibilità di utilizzare l’istituto della transazione fiscale in tale ambito, ma quello di richiamare integralmente la disciplina prevista dai precedenti commi e dunque anche la disposizione concernente il divieto di trattamento deteriore dei crediti tributari.

Senonché, mentre le norme che trovano applicazione nel concordato preventivo sono dirette a ricostruire in tale ambito la medesima situazione che ricorrerebbe nel fallimento (sì da far riferimento a un unico sistema di graduazione delle cause di prelazione ai fini del rispetto delle disposizioni contenute negli artt. 2740 e 2741 c.c.), non vi è motivo per cui lo stesso effetto debba verificarsi anche con riguardo agli accordi di ristrutturazione, per i quali (anche secondo la giurisprudenza che li annovera tra le procedure concorsuali) tali regole non operano. Si è infatti sopra riferito come questi ultimi siano fondati sulla base di libere pattuizioni negoziali con i creditori aderenti, dal cui contenuto restano estranei sia il principio della par condicio creditorum sia l’obbligo di rispettare l’ordine delle preferenze, tant’è che non a caso è stato affermato che “gli accordi sono la negazione della regola della parità di trattamento”[4] (in questo senso si è espresso anche il Tribunale di Roma, con il decreto 20 maggio 2010, secondo cui “possono essere pattuite percentuali diverse di pagamento tra creditori privilegiati e chirografari, anche con soddisfacimento maggiore per i chirografari”)[5].

Del pari non si può non ricordare come l’applicazione delle norme concernenti le cause di prelazione deve essere necessariamente riferita alla fase di realizzazione coattiva del credito, che sussiste nel concordato preventivo ma non nell’ambito degli accordi di ristrutturazione del debito[6]. In altri termini, come rilevato in dottrina, “prima dell’inizio dell’espropriazione, il creditore che abbia un privilegio generale si trova, quindi, nella stessa condizione dei chirografari”[7].

Pertanto il divieto di trattamento deteriore dei crediti tributari, che è certamente in linea con le norme che disciplinano il concordato preventivo, non si coniuga con la natura dell’accordo di ristrutturazione dei debiti.

È quindi da ritenere che abbia colto nel segno il Tribunale di Milano quando, nel punto 3.2 del decreto 15 novembre 2011, ha escluso l’applicabilità, alla proposta di transazione fiscale formulata nell’ambito degli accordi di ristrutturazione dei debiti, delle disposizioni contenute nel secondo periodo del comma 1 dell’art. 182-ter vigente ratione temporis. I giudici milanesi, in particolare, osservarono in tale sede che “il richiamo all’art. 182 bis l.fall. operato in tema di transazione fiscale, tramite la previsione della proponibilità della transazione fiscale nell’ambito degli accordi di ristrutturazione (art. 182 ter, commi 6 e 7 l.fall.), non comporta un richiamo alle norme della transazione fiscale, ove le stesse siano legate al rispetto della graduazione dei crediti (laddove … prevedano la regola del miglior trattamento del credito privilegiato al pari degli altri creditori privilegiati, nonché del miglior trattamento del credito chirografario in caso di classamento dei creditori chirografari). Dette regole sono, difatti, destinate ad operare laddove si prospetti (come nel concordato preventivo) una graduazione dei creditori, ma non anche laddove il credito (ancorché fiscale) non sia oggetto di transazione (e in questo caso andrebbe pagato integralmente quale creditore estraneo, senza graduazione), ovvero sia stato compromesso in una transazione fiscale accettata ….”.

Il fatto che il principio del divieto di trattamento deteriore mal si attagli alla natura dell’accordo di ristrutturazione non impedisce naturalmente al legislatore di prevederlo, ciò nonostante, anche con riguardo a tale istituto, nel qual caso occorrerebbe tenerne comunque conto, ma il fatto è che il richiamo al comma 1 contenuto nel comma 5 dell’art. 182-ter non pare sufficiente per ritenere sussistente l’estensione del predetto principio all’accordo di ristrutturazione; il che impone all’interprete di valutarne la compatibilità in quest’ultimo contesto, per verificare se dal menzionato richiamo deriva effettivamente un’estensione del principio di cui trattasi all’istituto disciplinato dall’art. 182-bis. Del resto ciò che dovrebbe rilevare per l’amministrazione finanziaria, più che il confronto del trattamento a essa proposto con quello offerto agli altri creditori, che è del tutto naturale nel concordato, è la comparazione tra la proposta di transazione e le soluzioni alternative concretamente praticabili e conseguentemente la convenienza della proposta stessa, essendo contrario all’interesse erariale che un’offerta vantaggiosa per il Fisco venga rigettata, con un conseguente danno per le casse dello Stato, solo perché un creditore di rango inferiore è trattato meglio (anche perché in questo caso, se la proposta rimane comunque conveniente per l’erario, significa che ve n’è un altro che, rispetto al soddisfacimento che riceverebbe in caso di liquidazione, rinuncia a qualcosa di più di quanto va a beneficio del creditore avvantaggiato e pertanto che nel complesso vi è comunque una ricaduta positiva per l’amministrazione finanziaria).

In effetti proprio a questa conclusione è alla fine pervenuto il legislatore con il D.Lgs. 12 gennaio 2019, n. 14 (“Codice della crisi d’impresa e dell’insolvenza”), in cui la transazione fiscale (e previdenziale) che trova applicazione nell’ambito degli accordi di ristrutturazione dei debiti è disciplinata dall’art. 63, in maniera autonoma e distinta rispetto all’omologa disciplina prevista nell’ambito del concordato preventivo (disciplinata dall’art. 88), contenendo l’art. 63 un rinvio all’art. 88 unicamente in relazione alla modalità di deposito della transazione fiscale, ma non con riguardo alle altre disposizioni (tra cui il divieto di trattamento deteriore).

Questa impostazione è destinata ad essere mantenuta anche a seguito dell’entrata in vigore – se e quando interverrà – del decreto legislativo recante disposizioni integrative e correttive al D.Lgs. n. 14/2019, trasmesso dal Consiglio dei Ministri ai competenti organi il 13 febbraio 2020, ove è previsto l’inserimento, nel comma 1 dell’art. 63, della precisazione per cui la transazione fiscale e previdenziale può concernere il pagamento parziale o anche dilazionato “dei tributi e dei relativi accessori amministrati dalle agenzie fiscali, nonché dei contributi amministrati dagli enti gestori di forme di previdenza, assistenza e assicurazione per l’invalidità, la vecchiaia e i superstiti obbligatorie e dei relativi accessori”, senza dunque alcun riferimento ai principi di trattamento “non deteriore” (per i crediti erariali privilegiati) e “più favorevole” (per i crediti erariali chirografari) previsti dall’art. 88 del predetto Codice.

In ogni caso, ritenere che il rinvio operato dal comma 5 dell’art. 182-ter al comma 1 del medesimo articolo debba essere inteso come richiamo dell’intera disciplina recata dalle disposizioni ivi previste non significa escludere che la loro applicazione deve tenere conto del diverso contesto in cui queste sono chiamate a produrre i loro effetti, che, al contrario, rappresenta la condotta interpretativa più ragionevole, una volta che si assuma un richiamo integrale delle disposizioni testé menzionate.

Infatti il criterio utilizzabile per la verifica del rispetto del divieto di trattamento deteriore dei crediti tributari non può non risentire del fatto che, mentre nel concordato preventivo il trattamento dei crediti deve essere informato al rispetto delle cause di prelazione, così non è nell’accordo di ristrutturazione dei debiti; ne discende quindi che, mentre nel concordato la comparazione tra il soddisfacimento dei crediti tributari e quello degli altri crediti deve essere eseguita con riguardo a ciascun grado di prelazione (secondo i criteri indicati negli esempi di cui alle pagine precedenti), nell’accordo di ristrutturazione tale comparazione dovrebbe, semmai, essere condotta confrontando la somma complessivamente offerta all’erario, indipendentemente dalla natura e dai gradi di prelazione da cui i relativi crediti sono assistiti, con quelle offerte in pagamento dei crediti privilegiati di rango inferiore e dei crediti chirografari.

La composizione della somma offerta al Fisco ha natura endogena e formale e non può rilevare ai fini di una valutazione che è per definizione sostanziale, quantitativa e finalizzata al confronto esterno, qual è quella concernente l’accertamento del rispetto del divieto di cui trattasi: sarebbe infatti assurdo e certamente contrario alla ratio di tale principio dover ritenere (i) violato il divieto in un caso perché ad esempio – in presenza del pagamento dei crediti bancari chirografari nella misura del 30% -, pur venendo pagati i tributi al 100%, le sanzioni e gli interessi a essi inerenti trovano soddisfazione solo nella misura del 10% (e magari un credito erariale chirografario assolutamente marginale in quella ancor minore del 3%), nonostante il soddisfacimento complessivo dell’Erario sia pari al 70% dell’intero credito, e (ii) non violato nel caso in cui tributi, sanzioni, interessi e credito chirografario vengano soddisfatti tutti nella medesima misura del 50% (e dunque nella misura complessiva del 50%), in quanto superiore a quella del 30% destinata ai creditori chirografari, sebbene un soddisfacimento del 50% sia indubitabilmente inferiore a quello del 70% e quindi meno vantaggioso per il creditore erario.

Ecco perché, anche ove si ritenga che il divieto di trattamento deteriore trovi applicazione nell’accordo di ristrutturazione dei debiti, il confronto di cui trattasi non può essere eseguito in questo ambito sulla base dei medesimi criteri adottati nel concordato preventivo, ove questi devono essere informati al rispetto dell’ordine delle cause di prelazione, essendo fisiologico che nel contesto dell’accordo, non dovendosi tenere conto di tale ordine, il predetto confronto venga fondato su un approccio comparativo, qual è quello della valutazione dell’offerta complessiva sopra esposto, più aderente alla sostanza che alla forma e pertanto più adeguato ad assolvere, senza i vincoli derivanti dal regime delle cause di prelazione, il compito che il legislatore ha attribuito alla comparazione di cui trattasi (ammesso e non concesso che glielo abbia realmente attribuito).

Per questi motivi, sempre che si ritenga che operi anche nell’ambito dell’accordo di cui all’art. 182-bis l.f., il divieto di trattamento deteriore comporta in questo caso una comparazione tra il soddisfacimento complessivo dei crediti tributari e quello offerto ai crediti di rango inferiore. Tale comparazione è di tipo “cumulativo”, se i crediti tributari sono tutti assistiti da un grado di prelazione anteriore a quello degli altri crediti oggetto di confronto (ad esempio, crediti tributari di grado 18° e 19° unitariamente considerati da confrontare con i crediti inerenti ai tributi locali, assistiti dal 20° grado di prelazione, ovvero rispetto a crediti chirografari), nel qual caso il tasso di soddisfacimento dei crediti erariali è determinato attraverso la percentuale unitaria risultante dal rapporto tra la somma complessivamente offerta relativamente a essi e il loro ammontare complessivo.

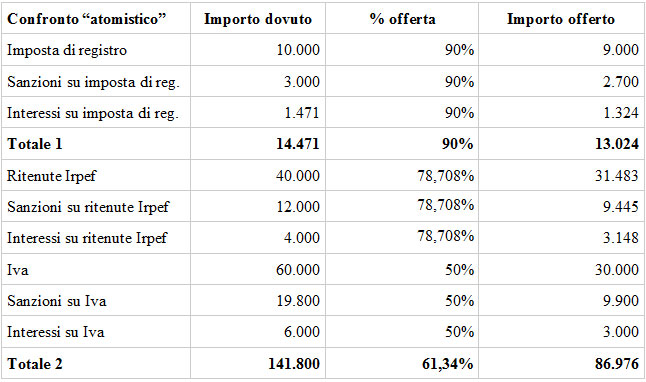

Si consideri, al riguardo, l’esemplificazione numerica che segue con riferimento alla presenza di crediti tributari di ordine diversificato, in quanto aventi ad oggetto l’imposta di registro (collocati al grado 7°), le ritenute operate e non versate a titolo di Irpef con i relativi accessori (collocati al grado 18°), l’Iva e ai relativi accessori (collocati al grado 19°):

In questa ipotesi, potendo considerare in maniera unitaria il trattamento dei crediti tributari privilegiati (ancorché di ordine diverso), il divieto di trattamento deteriore si considera soddisfatto se la percentuale di soddisfazione offerta per gli altri crediti di diversa natura (e di rango inferiore rispetto a ciascuno di essi) non è superiore al 63,99%, sicché risulta conforme allo stesso la proposta di soddisfare gli altri creditori aderenti all’accordo di ristrutturazione nella misura del 63%, sebbene tale percentuale risulti superiore a quella offerta per il credito Iva e per i relativi accessori (50%)[8], rilevando ai fini del confronto non quest’ultima, bensì la percentuale corrispondente alla media ponderata dei trattamenti offerti per i crediti tributari così “raggruppati”.

La comparazione è invece di tipo “atomistico” se i crediti da confrontare con quelli tributari sono assistiti da un grado di prelazione intermedio tra quelli relativi a questi ultimi (ad esempio, i crediti tributari assistiti dal 7°, dal 18° e dal 19° grado rispetto ai crediti del locatore, che sono assistiti dal grado 16°), nel qual caso il soddisfacimento dei crediti tributari dovrà essere determinato, ove necessario, scomponendo quello inerente ai crediti di grado 7° in modo da assumerne la percentuale di pagamento in misura non inferiore a quella di pagamento dei crediti oggetto di confronto e riducendo corrispondentemente l’importo destinato ai crediti assistiti dal 18° e dal 19°grado; conseguentemente tale importo subisce una riduzione che comporta una diminuzione della percentuale di soddisfacimento di tali crediti tributari (di 18° e 19° grado) da utilizzare per il confronto con i crediti di rango inferiore; analogamente, il confronto di tipo “scomposto” trova applicazione nel caso in cui i crediti tributari comprendano crediti chirografari, per il che è di per sé irrilevante – ai fini della violazione del divieto di trattamento deteriore – che relativamente ai crediti tributari aventi natura chirografaria venga destinato un soddisfacimento inferiore a quello offerto per altri crediti chirografari, potendo esso essere più che compensato dall’eccedenza di soddisfacimento degli altri crediti tributari rispetto alle categorie di crediti di rango inferiore rispetto a questi ultimi.

Si riprenda, al riguardo, l’esemplificazione numerica precedente, considerando però la presenza di crediti del locatore (collocati al grado 16°) che si prevede di soddisfare nella misura del 90%. In questo caso, a parità di somma complessivamente offerta all’erario, per poter rispettare la norma che impone il divieto di trattamento deteriore, occorre dar corso a una sorta di “prova di resistenza”, elevando il soddisfacimento dei crediti di rango superiore a quelli oggetto di confronto al medesimo tasso di soddisfacimento di questi ultimi e riducendo corrispondentemente quello previsto per gli altri crediti tributari, per un importo tale da lasciare immutata la somma complessivamente loro destinata, così come risulta dal seguente prospetto:

A fronte di un ammontare di crediti tributari complessivamente pari a sempre a € 156.271, la somma destinata al loro soddisfacimento resta anch’essa sempre pari a € 100.000 (= 13.024 + 86.976), ma in questa diversa ipotesi il divieto di trattamento deteriore, una volta che ne sia stato verificato il rispetto con riguardo al comparto dell’imposta di registro, si considera soddisfatto, relativamente agli altri crediti tributari, se la percentuale di soddisfazione offerta per i crediti di diversa natura (e di rango inferiore rispetto a ciascuno di essi) risulti non superiore al 61,34% (anziché al 63,99%). Se si verificano entrambe queste condizioni, come si può ritenere violato il predetto divieto solo perché la percentuale di soddisfacimento di un singolo credito tributario (nell’esempio quello relativo all’Iva) è inferiore a quello di un credito di rango inferiore, posto che non trova pacificamente applicazione l’ordine delle cause di prelazione? E che interesse ha l’amministrazione finanziaria, nel cui interesse il divieto è stato previsto, ad applicare la norma che lo dispone diversamente da come si è sopra proposto? Tanto più che per evitare l’insorgere di ogni criticità sarebbe sufficiente una diversa formulazione nominale della proposta di transazione fiscale, a parità di somma offerta.

4. Ulteriori considerazioni sul divieto di trattamento deteriore dei crediti tributari

Alla luce dell’indirizzo dell’Agenzia delle entrate, secondo cui il divieto di cui trattasi trova applicazione anche nell’accordo di ristrutturazione e considerato che – almeno sino a quando non sarà entrato in vigore il Codice della crisi d’impresa – la transazione fiscale connessa a un accordo di ristrutturazione dei debiti non potrà essere imposta dal tribunale, l’approvazione di una proposta di transazione da parte del Fisco presuppone che questa rispetti il divieto di trattamento deteriore dei crediti tributari (ancorché come sopra declinato).

Ciò posto, giova aggiungere le seguenti considerazioni.

L’Agenzia afferma che il divieto di cui trattasi trova applicazione anche nell’ambito dell’accordo di cui all’art. 182-bis l.f., ma la prassi dei suoi uffici non ha mai smentito i criteri di accertamento del rispetto di tale divieto sopra esposti, privilegiando condivisibilmente un approccio sostanzialistico a un approccio formale in un contesto i cui ciò non è ostacolato da vincoli e limitazioni.

In ogni caso il trattamento proposto ai crediti erariali non deve essere confrontato con quello riservato ai creditori rimasti estranei, poiché a tali creditori deve essere a norma di legge assicurato il regolare pagamento dei relativi crediti e pertanto, se il trattamento loro riservato dovesse costituire un termine di paragone, nessuna riduzione potrebbe considerarsi legittima con riguardo ai crediti erariali e ciò sarebbe privo di fondamento logico[9]. In questo senso si è espressa anche l’Agenzia delle Entrate con la circolare n. 16/E/2018 (par. 5.2).

Del pari, posto che il divieto di trattamento deteriore impone di verificare che il soddisfacimento proposto per il credito tributario non sia peggiore rispetto a quello offerto ai crediti di diversa natura assistiti da un grado di privilegio che si collocano in una posizione posteriore secondo l’ordine dettato dagli artt. 2777 e 2778 c.c., nessun confronto è richiesto tra il trattamento riservato a determinati crediti tributari e quello proposto per altri crediti tributari di ordine e grado diversificato, atteso che il divieto di cui trattasi richiede un confronto necessariamente “esterno”. Ne consegue, per esempio, che è da considerare legittima (ovverosia non in contrasto con detto divieto) la proposta di transazione fiscale che riservi al credito che avente ad oggetto l’Iva, che è assistito dal 19° grado di prelazione mobiliare, un trattamento migliore rispetto a quello proposto per il pagamento dei tributi diretti, sebbene collocati al 18° grado.

Infine, la comparazione tra i trattamenti dei crediti fiscali, da un lato, e quelli di altra natura, dall’altro lato, va effettuata considerando non solo la percentuale di pagamento offerta, ma anche i tempi di pagamento, la prestazione di eventuali garanzie, ecc. Se su tali aspetti il piano concordatario presenta trattamenti differenti, la classificazione del trattamento di un credito dovrebbe quindi rispecchiare la valutazione complessiva di tutti tali aspetti[10]. In particolare la comparazione deve essere eseguita tenendo conto non tanto del valore nominale dei pagamenti previsti, ma del loro valore attuale, posto che in genere la dilazione di pagamento è in genere significativa: infatti proporre per i crediti erariali privilegiati una percentuale del 50% con pagamento in dieci anni non rappresenta necessariamente un trattamento più favorevole di quello riservato ad un creditore privilegiato di grado inferiore, cui si offra una percentuale del 40% da pagare entro un anno. Del pari, nel caso in cui il pagamento di alcuni crediti sia garantito da fidejussioni, ipoteca o pegno, bisogna tener conto del maggior apprezzamento che un credito assume in tal caso in virtù della maggior certezza del suo pagamento rispetto a un credito privo di garanzia.

[1] Invero il secondo periodo del comma 1 dell’art. 182-ter impone di confrontare il trattamento proposto per il credito tributario o previdenziale anche con quello offerto ai creditori “che hanno una posizione giuridica e interessi economici omogenei a quelli delle agenzie e degli enti gestori di forme di previdenza e assistenza obbligatorie”, ovverosia sulla base degli stessi criteri di formazione delle classi prescritti dall’art. 160, comma 1, lett. c), della legge fallimentare. La (scarna) giurisprudenza di merito che risulta essersi occupata della questione (Tribunale di Piacenza, 1° luglio 2008; Tribunale di Pavia 8 ottobre 2008; Tribunale di Mantova 30 ottobre 2008; Tribunale di Arezzo, 15 maggio 2009) ha considerato soddisfatto tale requisito quando nel trattamento del credito tributario o previdenziale risulti rispettato l’ordine di soddisfazione previsto dagli artt. 2777 e ss. del codice civile o il grado del privilegio. Per la dottrina secondo cui sarebbe invece da escludere che il criterio della posizione giuridica omogenea possa coincidere con la summa divisio tra creditori privilegiati e creditori chirografari (in quanto già di per sé prevista, come rilevato dal Tribunale di Milano, 18 dicembre 2007), esso dovrebbe attenere alla natura oggettiva del credito o del creditore, potendosi così distinguere tra crediti contestati e non, tra crediti muniti di titolo esecutivo e non, tra crediti di fonte contrattuale ed extracontrattuale, tra persone fisiche e persone giuridiche, tra residenti in Italia e non residenti. Cfr. A. M. Perrino, Sub art. 160, in Codice commentato del fallimento (diretto da G. Lo Cascio), 2017, pag. 2026; S. Ambrosini, Il concordato preventivo e gli accordi di ristrutturazione dei debiti, in Trattato di diritto commerciale (diretto da G. Cottino), 2008, pag. 44. Quanto al criterio degli interessi economici omogenei, la distinzione delle diverse posizioni creditorie va effettuata in base alla categoria di appartenenza dei creditori (istituti di credito, enti previdenziali, fornitori, ecc.) o alla loro riconducibilità ad un particolare ramo d’azienda. Cfr. A. M. Perrino, cit., pag. 2026; C. Mandrioli, Il piano di ristrutturazione nel concordato preventivo (la ricostruzione giuridico-aziendalistica), in La legge fallimentare. D.lgs. 12.9.2017, n. 169. Disposizioni integrative e correttive. Commentario teorico-pratico (a cura di M. Ferro), 2008, pag. 16; M.R. Grossi, La riforma della legge fallimentare, 2005, 142. Per questo secondo tipo di confronto rileverebbe perciò il trattamento offerto agli enti locali, agli enti pubblici non territoriali e agli altri istituti che rendono prestazioni di natura previdenziale o assistenziale, in caso di suddivisione dei creditori in classi. Cfr. M. Spadaro, “Il trattamento dei credit tributari e contributivi secondo il nuovo art. 182 ter l.fall.”, in il fallimento e le altre procedure concorsuali, n. 1/2018, pag. 13; pag. 13; M. Allena, La transazione fiscale nell’ordinamento tributario, 2017, pag. 159; M. Ferro, R. Roveroni, Sub art. 182-ter, in M. Ferro (a cura di), La legge fallimentare. Commentario teorico pratico, 2011, pag. 2163; G. Gaffuri, “La transazione fiscale conquista spazi”, in Il Sole 24-ore del 20 febbraio 2006, pag. 31. Secondo V. Zanichelli, I concordati giudiziali, 2010, pag. 268, infine, l’ulteriore confronto richiesto nel secondo periodo del comma 1 dell’art. 182-ter potrebbe trovare unica spiegazione nel garantire al credito tributario o previdenziale il miglior trattamento eventualmente proposto ai creditori che presentino una posizione giuridica e interessi economici omogenei a quelli delle agenzie e degli enti gestori di forme di previdenza e assistenza obbligatorie, senza che assuma rilievo l’ordine dei privilegi.

[2] In tal senso anche S. Ambrosini, “Gli accordi di ristrutturazione dei debiti dopo la riforma del 2012”, in Il fallimento e le altre procedure concorsuali, n. 10/2012, pag. 1138, nota n. 7, per il quale il richiamo all’art. 182-ter non autorizzerebbe di per sé a predicare la necessità di trattare l’Erario in modo non deteriore ai creditori di rango inferiore.

[3] Cfr. E. Stasi, Sub art. 182-ter, in Codice commentato del fallimento (diretto da G. Lo Cascio), 2017, pag. 2460; M. Ferro, R. Roveroni, cit., pagg. 2175 e 2176; C. Trentini, “Accordi di ristrutturazione dei debiti: questioni varie ed impar condicio creditorum”, in il fallimento e le altre procedure concorsuali, n. 4/012, pagg. 471 e 472; E. Mattei, cit., pagg. 733 e ss.; A. Paluchowski, Sub art. 182-ter, in Codice del fallimento Piero Pajardi (a cura di M. Bocchiola e A. Paluchowski), 2009, pag. 1803; L. Panzani, “Il decreto correttivo della riforma delle procedure concorsuali”, in www.fallimentonline.it, pag. 5; L. D’Orazio, La transazione fiscale, in Le riforme delle procedure concorsuali (a cura di A. Didone), 2016, 2, pag. 1813.

[4] Così testualmente C. Trentini, Gli accordi di ristrutturazione dei debiti, 2012, pag. 276.

[5] In proposito si vedano ex multis in dottrina M. Fabiani, Il diritto della crisi e dell’insolvenza, 2017, pag. 445; M. Spiotta, Gli accordi di ristrutturazione dei debiti, in Trattato delle procedure concorsuali (a cura di A. Jorio e B. Sassani), V, 2017, pag. 273; G. Falcone, Gli accordi di ristrutturazione dei debiti: genesi, evoluzione, fenomenologia, in Le riforme delle procedure concorsuali (a cura di A. Didone), 2016, 2, pag. 1955; B. Inzitari, Gli accordi di ristrutturazione dei debiti, in Trattato delle procedure concorsuali (diretto da O. Cagnasso, L. Panzani), III, 2016, pag. 3223; S. Ambrosini, “Gli accordi di ristrutturazione”, cit., pagg. 1138 e 1139; G. Presti, “Gli accordi di ristrutturazione dei debiti, ovvero la sindrome del teleobiettivo”, in Le nuove procedure concorsuali (a cura di S. Ambrosini), 2008, I, pag. 609; C. Proto, “Accordi di ristrutturazione dei debiti, tutela dei soggetti coinvolti nella crisi d’impresa e ruolo del giudice”, in Il fallimento e le altre procedure concorsuali, n. 2/2007, pag. 193.

[6] Ciò vale in particolare con riguardo al privilegio generale, che, quale modalità dell’azione esecutiva, opera sostanzialmente alla stregua di un diritto processuale da far valere verso l’ufficio esecutivo. Cfr. F. Carnelutti, Istituzioni del processo civile italiano, 1956, pag. 212; E. Allorio, Diritto processuale tributario, 1969, pag. 158; M. Miglietta, F. Prandi, I privilegi, in Giurisprudenza sistematica di diritto civile e commerciale, 1995, pag. 24; G. Tucci, cit., pagg. 631-632; G. Ingrao, “Riflessioni sui privilegi nelle imposte sul reddito”, in Rivista di diritto tributario, I, 1997, pagg. 177-178; F. Parente, cit., pag. 35. Come rilevato da G. Bozza, G. Schiavon, cit., pag. 748, comunque è sempre la “dichiarazione di fallimento che, attuando il concorso tra i creditori, fa nascere l’esigenza di provvedere all’accertamento del rapporto tra bene e prelazione, in ordine al quale la legge ha inteso far dipendere la stessa esistenza del privilegio speciale”.

[7] Così testualmente G. Bozza, G. Schiavon, cit., pagg. 723 e 752, che rilevano come i privilegi generali non attribuiscano “al titolare del credito cui afferiscono alcun potere specifico prima che si apra il concorso dei creditori”. In senso analogo si vedano S. Merz, G. Zanconati, cit., pagg. 8 e 16.

[8] Nell’esemplificazione numerica si è assunta, per comodità espositiva, la medesima percentuale di soddisfazione per il tributo vero e proprie e per i relativi accessori. Si è tuttavia dapprima riferito come tale percentuale possa essere legittimamente differenziata tra essi.

[9] Cfr. in tal senso anche Consiglio Nazionale dei Dottori Commercialisti ed Esperti Contabili – Fondazione Nazionale dei Commercialisti, Documento di ricerca “Il trattamento dei crediti tributari nel concordato preventivo e negli accordi di ristrutturazione” (di P. Rossi), 20 febbraio 2019, pag. 18; E. Stasi, cit., pag. 2460; A. La Malfa. F. Marengo, Transazione fiscale e previdenziale, 2010, pag. 231; M. Spiotta, cit., pag. 273; G. Falcone, cit., pag. 1955.

[10] In senso opposto si veda però Tribunale di Marsala, decreto 5 febbraio 2014, per il quale invece, per verificare il rispetto del divieto di trattamento deteriore, occorrerebbe tenere conto esclusivamente delle percentuali di soddisfazione.